Emissões de R$ 18,8 bilhões de IPOs são destaque em março

Em março, as emissões de mercado de capitais captaram volume de R$ 53,1 bilhões, um aumento de 93,8% em relação ao mês anterior. Neste primeiro trimestre, o total emitido foi de R$ 102 bilhões contra R$ 83,8 bilhões do mesmo período do ano anterior, uma elevação de 21,8%.

O grande destaque no mês foi o volume expressivo de IPOs (ofertas iniciais de ações) no valor de R$ 18,2 bilhões, melhor resultado mensal da série histórica, que representou a maioria do total emitido em março, com 35%. Esse montante correspondeu ao total de renda variável no período já que não foram registradas operações de follow-ons (ofertas subsequentes de ações) no mês. No ano, já ocorreram R$ 21,8 bilhões, cerca de 48% de todo o volume de IPOs de 2020. As ofertas em andamento e análise totalizaram R$ 6,2 bilhões e R$ 10,4 bilhões, respectivamente (esta última desconsiderando o volume das ofertas de ações).

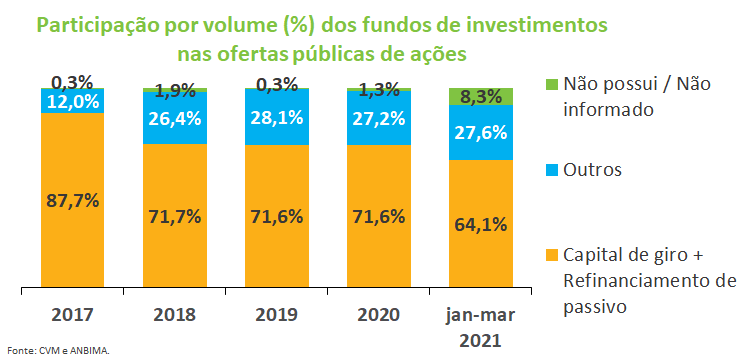

Neste trimestre, os maiores subscritores de ações continuam sendo os fundos de investimentos, com 49,7 % do volume colocado, seguidos dos investidores estrangeiros, com uma parcela de 34,2%. Boa parte do volume captado pelas ofertas primárias foi direcionada para aquisição de ativos e atividades operacionais – 58,8% contra 17,7% do primeiro trimestre do ano anterior. Em seguida apareceram as aquisições acionárias, com 25,4% do total captado.

Na renda fixa, a captação mensal de debêntures foi na ordem de R$ 14,3 bilhões, um aumento de 12,8% em relação a fevereiro. No ano, foram captados R$ 40 bilhões, praticamente o dobro dos R$ 16,8 bilhões no acumulado jan/mar do ano passado. A participação desse instrumento nas emissões de março representou 27% do total emitido no período, sendo superado apenas pelos IPOs.

Nas ofertas de debêntures, 64,1% do total captado foram para capital de giro e refinanciamento do passivo (incluindo recompra ou resgate de debêntures de emissão anterior), enquanto cerca de 24,9% dos recursos foram direcionados para investimentos em infraestrutura. A maior parte foi para os intermediários e demais participantes ligados à oferta, que detiveram a parcela expressiva de 62,9% das colocações, seguidos dos fundos de investimentos, com 24,7%.

Os fundos de investimentos imobiliários registraram volume de R$ 6 bilhão, mais de três vezes acima do que foi registrado em fevereiro (R$ 1,4 bilhão) e confirmando o momento positivo do segmento. No ano, acumulam um total emitido de R$ 14 bilhões, 29 % acima do que foi registrado no mesmo período em 2020.

No mercado externo, foi registrada apenas uma operação, no caso de renda fixa, no valor de US$ 1 bilhão, acumulando no ano US$ 8,3 bilhões em 2021 contra US$ 9,5 bilhões do primeiro trimestre do ano passado.