Há espaço para novas quedas de juros após 4,25%?

Política monetária: Há espaço para novas quedas de juros após 4,25%?

Os debates na última reunião do Grupo Consultivo Macroeconômico tiveram como pano de fundo o surto do coronavírus e as discussões de impacto para a atividade econômica global, além das possíveis reações em termos de política econômica por parte dos governos.

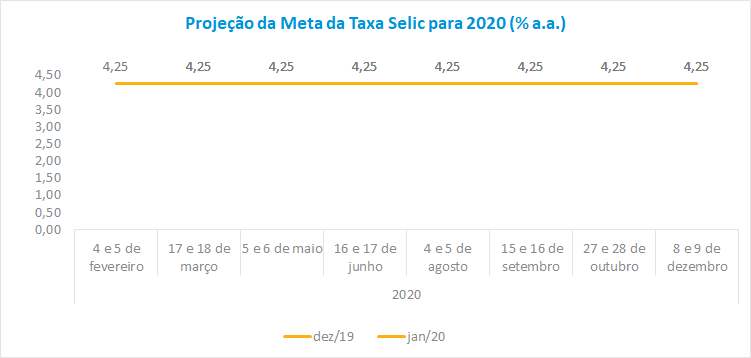

No campo doméstico, no debate sobre política monetária, os economistas do Grupo Macro destacaram que a inflação mostrou forte desaceleração na margem, deixando para trás as pressões observadas no final de 2019. Esse movimento, combinado com alguns dados mais mistos de atividade, reforçam o cenário médio de nova queda de 25 pontos base na taxa Selic em fevereiro, com os juros mantidos em 4,25% até o final de 2020. Entretanto, parte do grupo acredita que aumentou a possibilidade de que possam ocorrer novas reduções dos juros, diante de um cenário de maior incerteza, seja em função de dúvidas quanto ao aumento no ritmo da retomada do crescimento econômico ou nas implicações, que ainda não podem ser completamente quantificadas, dos efeitos do coronavírus na economia mundial.

Para parte dos economistas, os resultados recentes dos indicadores econômicos estão aquém do esperado, aumentando a incerteza em relação à magnitude de aceleração da atividade economica adiante. Dito isto, o Grupo Macro continua esperando uma aceleração importante de crescimento neste ano, para 2,4%. Diante do grau de ociosidade existente na economia, o grupo acredita que o comunicado do Banco Central na reunião do Copom de fevereiro não feche completamente a porta para novas reduções dos juros em caso de necessidade, mas grande parte dos analistas acredita que a tendência seja de encerramento do ciclo de afrouxamento monetário neste mês. Nos próximos meses, o Banco Central monitoraria os efeitos defasados dos cortes de juros implementados desde o ano passado para então decidir sobre a necessidade de novas reduções na taxa Selic. A despeito dessas considerações, o balanço de risco inflacionário é extremamente favorável diante das condições atuais, o que favorece por ora a manutenção dos juros em 4,25% para um cenário de médio prazo. Cabe destacar que alguns poucos economistas trabalham com a possibilidade de nova redução de juros na reunião de março.

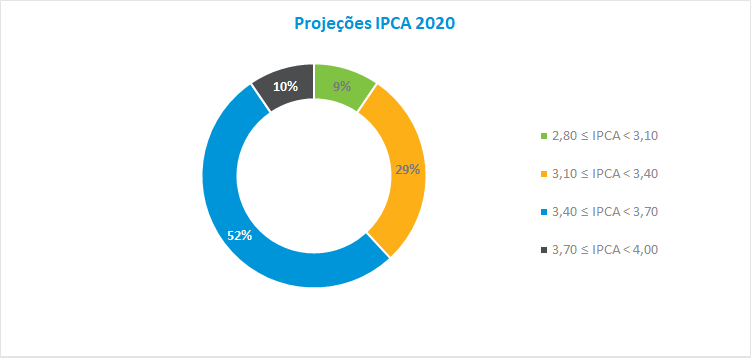

Em relação às projeções de inflação, a mediana do IPCA passou de 3,6%, em dezembro, para 3,5%, mantendo-se abaixo da meta prevista para 2020, de 4,0%. Entre as projeções, 52% das estimativas situaram-se entre 3,40% e 3,70%, seguidas do intervalo entre 3,10% e 3,40%, com 29% das previsões. A mínima e máxima previstas ficaram em 2,80% e 3,80%, respectivamente. O fato de não haver nenhuma aposta acima de 4,0% indica a percepção favorável do grupo quanto à trajetória da inflação. A volta dos preços das proteínas aos patamares anteriores ao do final do ano passado, quando responderam por boa parte da alta do IPCA de dezembro, conjugada com a expectativa de estabilidade dos preços administrados para o período justificam, até o momento, este cenário benigno.

Setor externo: cenário incorpora novos riscos

A discussão se iniciou sobre o impacto que a epidemia do coronavírus pode ter na economia global. Para o grupo, ainda não é possível mensurar seus efeitos, mas as casas estrangeiras acreditam que os impactos deverão se concentrar no primeiro trimestre deste ano, o que compromete de forma relevante o crescimento da China no período, seguido do maior controle da doença e normalização da economia a partir do segundo trimestre. Também foi lembrada que a previsão de crescimento da China deverá cair para algo entre 5,0% e 5,5% neste ano e que isto possivelmente deverá afetar as exportações brasileiras , sobretudo nas vendas de grãos (soja e trigo) e de minério de ferro. Houve consenso de que é necessário aguardar mais um tempo para que se possa incorporar os possíveis impactos do vírus nas projeções econômicas.

Em relação ao cenário norte-americano para 2020, o grupo mantém um quadro de inflação controlada e crescimento moderado. Algumas casas estrangeiras esperam novas reduções de juros pelo FED e outras esperam estabilidade. Um fator importante de foco são as eleições americanas marcadas para novembro. As prévias do partido Democrata, que começam neste mês, devem gerar volatilidade adicional nos mercados.

Cabe destacar que ao longo do ano o FED deverá mudar o arcabouço do seu sistema de metas, no qual a inflação corrente ganhará mais peso em relação às expectativas inflacionárias na avaliação do balanço de riscos.

No balanço do cenário internacional, os analistas ressaltam que permanecem pontos que merecem atenção, como o cumprimento do acordo entre Estados Unidos e China em um contexto de eleições presidenciais nos Estados Unidos e dos ajustes na Europa pós-Brexit. No caso do Brasil, os analistas vêem com ceticismo as perspectivas para a volta do investimento estrangeiro em portfolio no curto prazo, dados os baixos níveis de juros, o crescimento ainda incipiente e a volatilidade no câmbio. A melhora mais concreta nos indicadores de crescimento econômico é fundamental para tornar o país mais atraente para o investidor. Por outro lado, o Grupo Macro acredita que existem perspectivas positivas de fluxos de recursos para as concessões, privatizações e vendas de ativos no país.

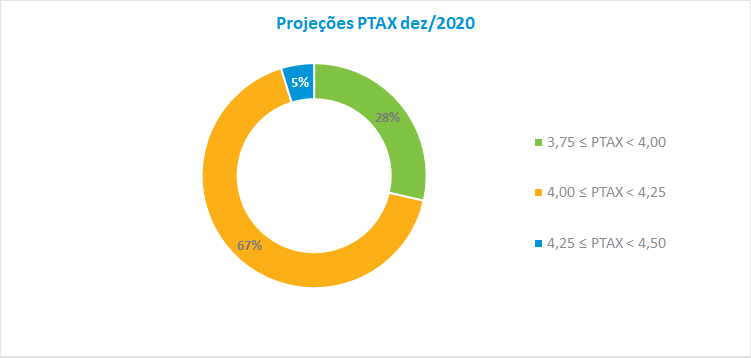

O déficit em conta corrente deverá manter trajetória de deterioração. A mediana do grupo aponta uma elevação deste déficit de 2,80% para 3,20% do PIB, porém sem que esse aumento signifique riscos de financiamento das contas externas ou uma desvalorização mais acentuada da moeda. A projeção da taxa de câmbio permaneceu em R$ 4,10, o que corresponde a desvalorização de 1,7% do real para este ano. As previsões de cotação situadas entre R$ 4,00 e R$ 4,25 foram as predominantes, com 67,0% das apostas, seguidas do intervalo entre R$ 3,75 e R$ 4,00, com 28% das estimativas. A mínima e a máxima registradas foram de R$ 3,84 e R$ 4,30, respectivamente.

Atividade econômica: resultados de indicadores arrefecem expectativas de crescimento

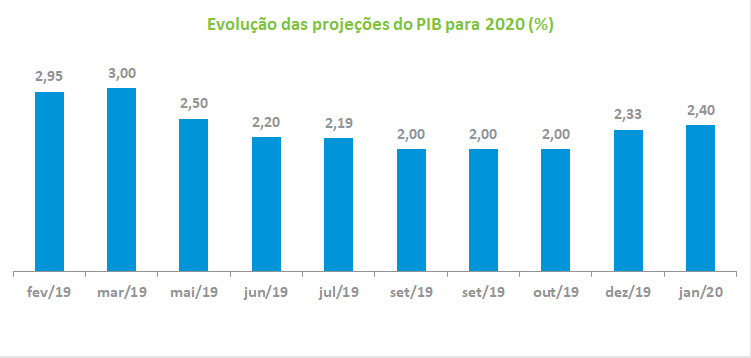

Os indicadores de atividade divulgados no final de 2019 e início deste ano mostraram um ritmo aquém do esperado pelos analistas do Grupo Macro e suscitaram dúvidas quanto ao cumprimento das previsões do crescimento para 2020 (a despeito disso, a mediana do PIB foi revisada de 2,33% para 2,40%). Para boa parte dos economistas, entretanto, a recente evolução do volume de crédito para as pessoas físicas e a pequena melhora da taxa de desemprego de dezembro está em linha com o crescimento moderado previsto pelo grupo e poderá compensar uma eventual perda de dinamismo em algum outro segmento da economia. Entre as projeções de crescimento, a mínima e máxima apuradas foram de 2,0% e 2,75%, respectivamente.

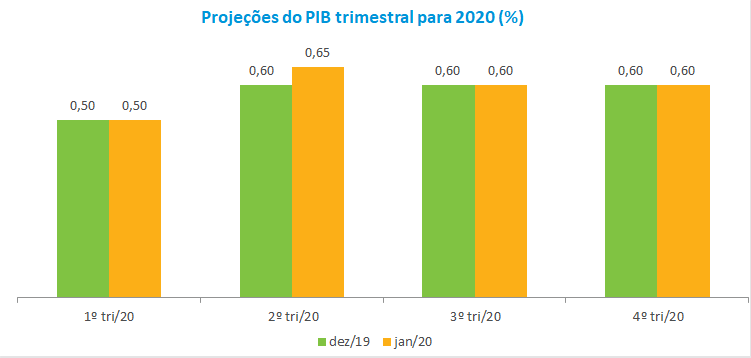

Em relação ao PIB trimestral, o Grupo Macro revisou para baixo a expectativa do PIB do quarto trimestre de 2019, de 0,70% para 0,60% e, para 2020, praticamente manteve os resultados trimestrais da reunião de dezembro, com exceção do segundo trimestre, que avançou de 0,60% para 0,65%.

Por fim, mesmo que permaneçam no radar os riscos no âmbito doméstico e externo, o grupo ressaltou que no momento há um ambiente mais construtivo para o crescimento se comparado com períodos anteriores. Para isso, contribuem os efeitos defasados da política monetária na economia, o aumento das operações no âmbito do mercado de capitais, a recuperação da construção civil, a oferta de investimentos com as concessões e privatizações,a pauta econômica da agenda do Congresso, entre outros fatores.