Oito em cada dez instituições financeiras dão notas acima de 7 para a importância da sustentabilidade

Nossa nova pesquisa revela aumento da maturidade do mercado de capitais na agenda ESG e expectativa de avanço em fundos e títulos sustentáveis

A sustentabilidade segue reconhecida como um tema de grande relevância para o mercado financeiro e de capitais no Brasil. É o que revela a 4ª edição da pesquisa Retrato da Sustentabilidade no Mercado de Capitais, que realizamos em parceria com o Datafolha. De acordo com o levantamento, 80% das instituições financeiras atribuem notas acima de 7 para a importância do tema, e 63% afirmam que a pauta ganhou mais relevância nos últimos 12 meses.

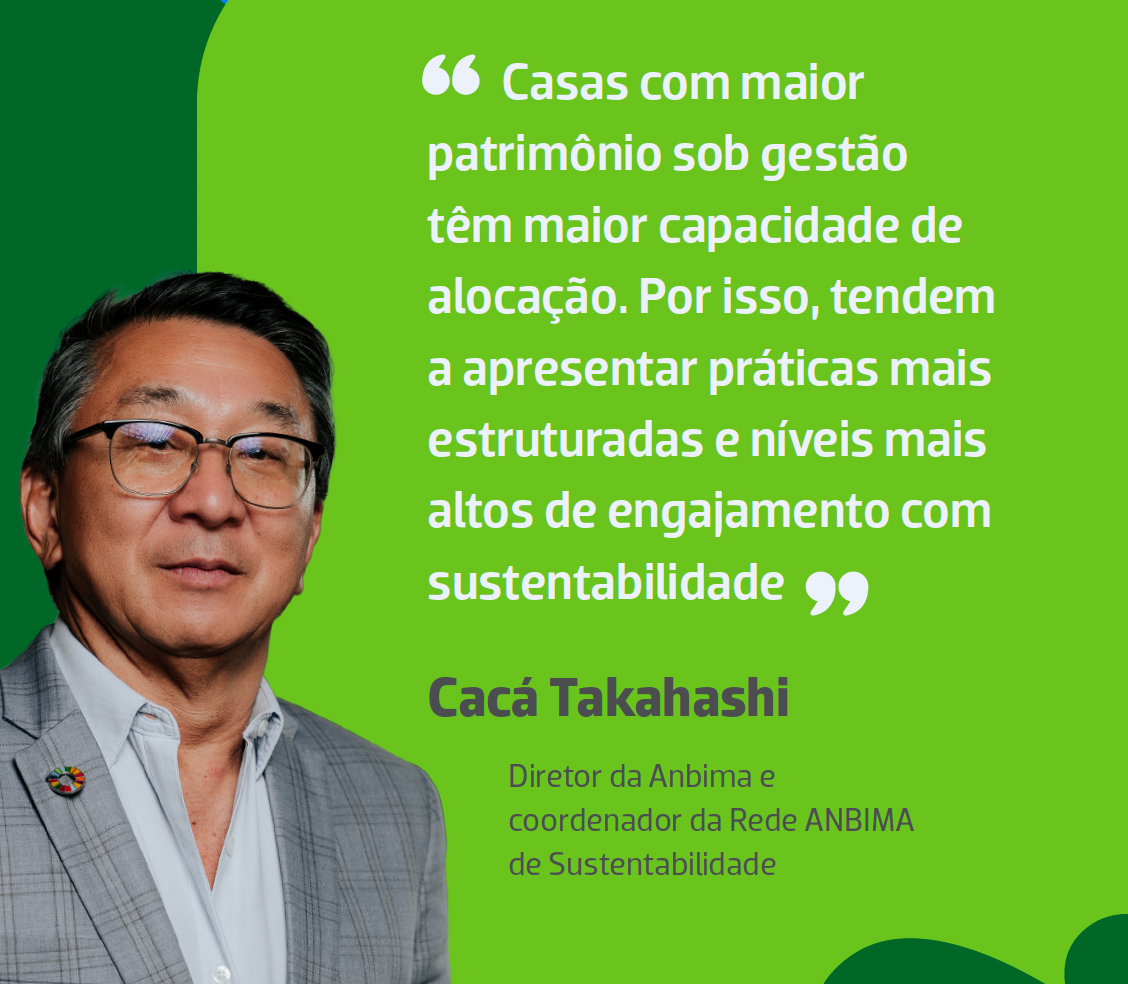

“O resultado mostra que a sustentabilidade está cada vez mais incorporada à estratégia das instituições, embora avance em ritmos diferentes conforme o segmento ou o porte de cada casa”, diz Cacá Takahashi, nosso diretor e coordenador da Rede ANBIMA de Sustentabilidade. “Conhecer os diferentes níveis de engajamento e maturidade é fundamental para desenharmos iniciativas que apoiem efetivamente a evolução do mercado.”

A pesquisa também destaca amadurecimento no entendimento sobre o tema. A maioria das casas (87%) discorda da ideia de que a sustentabilidade esteja restrita à realidade estrangeira. E 74% das instituições não consideram que o assunto tenha sido superestimado, ou seja, recebido mais importância do que deveria.

Perfis 'emergente' e 'engajado' são os que mais avançam e somam 39% do mercado

A pesquisa segmenta as instituições em cinco estágios de maturidade em ESG (questões ambientais, sociais e de governança):

- Desconfiado (7%) – Percebe sustentabilidade como obstáculo ao negócio, tem dúvidas e conceitos equivocados sobre o tema (em 2021, eram 4%);

- Distante (38%) – Tem visão simplificada do tema, voltada apenas ao meio ambiente (era 35% em 2021);

- Iniciado (16%) – Começa a estruturar ações, ainda superficiais e focadas em meio ambiente (era 32% em 2021);

- Emergente (28%) – Entende sustentabilidade como compromisso amplo em ESG (era 22% em 2021);

- Engajado (11%) – Integra ESG como parte da estratégia, com coerência entre discurso e prática (era 7% em 2021).

De 2021, quando foi feita a última edição, para cá, a principal mudança foi entre os iniciados: o número de instituições nesse perfil caiu pela metade, de 32% para 16%. Os resultados indicam que essas casas migraram para duas direções: parte delas ganhou maturidade, evoluindo para os perfis mais avançados — emergente e engajado — e a outra parte assumiu posturas menos alinhadas ao tema, engrossando os grupos 'distante' e 'desconfiado'.

Embora os grupos distante e desconfiado correspondam a grande parcela do mercado (45%), o principal crescimento se deu entre emergentes e engajados. Juntos, eles subiram 10 pontos percentuais, passando de 29% para 39%, enquanto desconfiados e distantes cresceram 6 pontos percentuais na mesma base de comparação.

Bancos e casas com maior patrimônio sob gestão lideram em maturidade

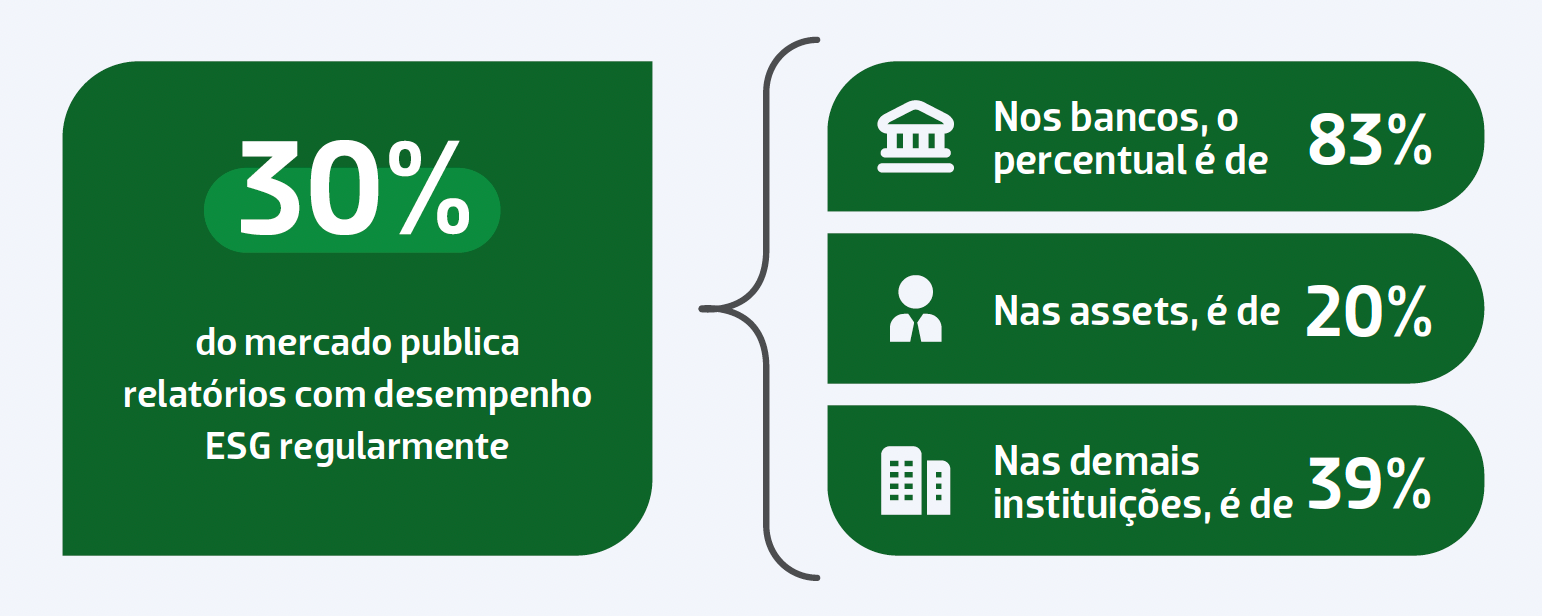

A análise mostra, também, que a maturidade não é igual entre os diferentes tipos de instituições financeiras. Os bancos são os mais avançados, com 52% concentrados nos dois perfis de maior aderência, o que reflete práticas mais estruturadas. Nesse grupo, por exemplo, 83% publicam relatórios com desempenho ESG regularmente contra apenas 20% das assets e 39% das demais instituições.

O nível de engajamento também muda conforme o volume sob gestão. Dentre as empresas com maior PL (acima de R$ 50 bilhões), praticamente todas estão no perfil emergente ou engajado, indicando que, quanto maior o patrimônio líquido, maior o engajamento.

O mesmo acontece em relação ao porte: casas pequenas, com até 10 profissionais, concentram 59% dos perfis menos maduros. Já entre aquelas com mais de 51 pessoas, a maioria (53%) está classificada como emergente ou engajada.

Gestoras excluem ativos por mau desempenho em ESG

A pesquisa também traz um recorte específico sobre as gestoras de recursos, que formam a maioria da amostra (74% das instituições respondentes).

O estudo mostra que essas casas vêm incorporando a sustentabilidade às suas políticas, processos e tomadas de decisão. Mais da metade (55%) já conta com políticas formais de investimento responsável e tem alguma estrutura dedicada ao tema (56%). Além disso, 78% consideram fatores ESG na hora de tomar decisões de investimento.

Nesse contexto, quatro em cada dez gestoras afirmaram ter excluído ou deixado de investir em ativos em razão de mau desempenho em critérios ESG. "O movimento reforça como os aspectos ambientais, sociais e de governança impactam diretamente a alocação de recursos, a seleção e a precificação de ativos", explica o diretor.

Outro dado relevante é a evolução na análise das carteiras: a fatia de gestoras que avaliam mais da metade dos ativos com critérios ESG passou de 27% em 2018 para 41% em 2021 e 47% em 2025.

Entre os critérios mais observados na análise ESG, destacam-se transparência (88%), ética (87%), segurança da informação (76%) e qualidade do conselho (68%). Quanto à metodologia, predominam os filtros negativos (negative screening, 46%), seguidos por seleção de melhores práticas (best in class, 41%). Para 51% das assets, a principal motivação é a gestão de riscos.

“Os resultados mostram um mercado mais consciente e preparado para integrar o ESG às suas práticas. O desafio daqui em diante é garantir que essa evolução seja contínua e alinhada às demandas dos investidores, da regulação e da sociedade”, afirma o executivo.

Tendências: casas pretendem estruturar fundos sustentáveis

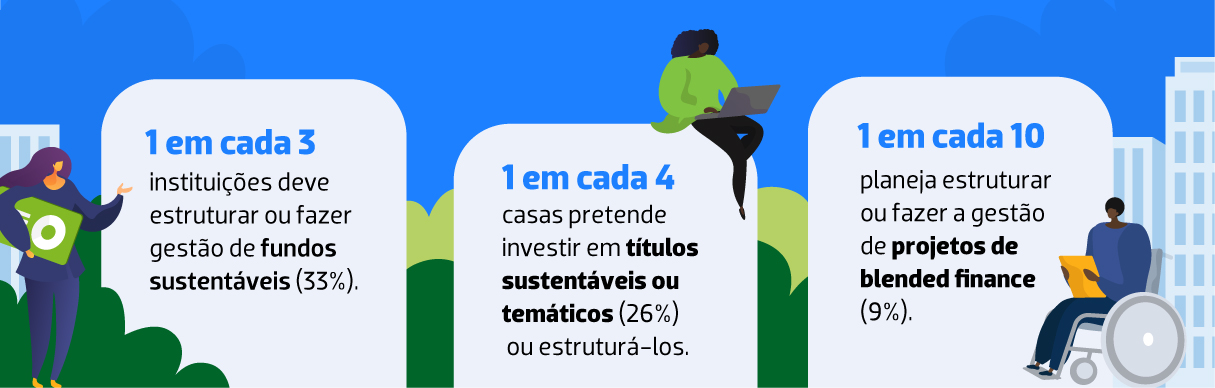

Segundo a pesquisa, a expectativa é positiva para os próximos 12 meses. Uma em cada três instituições (33%) pretende estruturar ou gerir fundos sustentáveis nesse horizonte, enquanto 26% planejam investir em ou estruturar títulos rotulados ou temáticos.

O interesse crescente acompanha a expectativa do mercado como um todo: 68% dos participantes acreditam que a sustentabilidade terá ainda mais relevância no próximo ano.

Sobre a pesquisa

A 4ª edição da pesquisa Retrato da Sustentabilidade no Mercado de Capitais entrevistou 206 instituições associadas ou que seguem a autorregulação da Anbima para avaliar como percebem e integram as práticas ESG em suas estruturas e decisões. Do total, 74% são gestoras de recursos (assets), 11% bancos e 15% outras instituições (corretoras, distribuidoras e securitizadoras).

A realização da pesquisa faz parte da Rede ANBIMA de Sustentabilidade e da agenda institucional do ANBIMA em Ação, conjunto de metas que elegemos como prioritárias para este ano.

Conheça o ANBIMA em Ação 2026

O ANBIMA em Ação 2026 é o conjunto das principais iniciativas estratégicas da associação para este ano. Esse planejamento está ancorado em três frentes principais: desenvolvimento de mercados, institucional e transformação. Confira o plano completo.