Aumentam os retornos e caem os prêmios de risco das debêntures em maio

Enquanto os retornos aumentaram, os prêmios de risco das debêntures caíram em maio pela primeira vez após o início da pandemia de Covid-19, conforme mostram as variações dos subíndices do IDA, indicador da ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) que acompanha esses títulos.

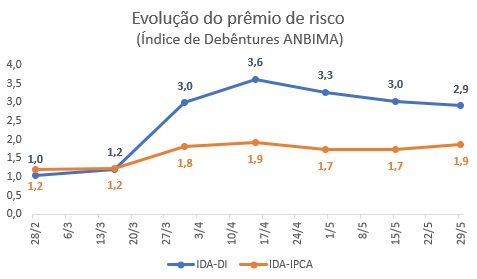

As debêntures refletidas pelo IDA-DI (formado por aquelas remuneradas pelo DI) atingiram retorno de 0,78% em maio, o que representa 330% do DI. O resultado reverte a queda de 4,87% em março (-1.439% do DI), o pior retorno mensal da série histórica da ANBIMA (iniciada em 2009). Quanto ao prêmio de risco do IDA-DI, ou seja, a referência sobre a percepção de risco atrelada a esses papéis, houve queda em maio, após altas de meados de março em diante: de 1,2%, passou para 3,6%, em abril, e retomou a direção de baixa para 2,9% em maio. O prêmio de risco calcula a diferença de taxas entre debêntures e títulos públicos (de risco soberano) que tenham prazos e remuneração semelhantes – por isso, quanto menor for o prêmio significa que o risco atrelado aos papéis corporativos também é menor.

Entre as debêntures indexadas ao IPCA (Índice de Preços ao Consumidor Amplo), representadas pelo IDA-IPCA, a queda de 5,65% na rentabilidade em março foi revertida em altas de 1,56% em abril e de 2,24% em maio. No acumulado do ano, entretanto, o retorno do IDA-IPCA ainda é negativo em 0,56%. Comparado aos índices que refletem os títulos públicos com o mesmo indexador, o IMA-B 5+ (que acompanha as NTN-Bs com prazos maiores do que cinco anos) tem queda ainda maior no ano, de 7,88%, enquanto o IMA-B 5 (que reflete os papéis com prazos inferiores a cinco anos) tem retorno positivo de 2,03%. Vale destacar ainda que o prêmio de risco do IDA-IPCA ficou mais estável: saiu de 1,2% em abril para 1,9% em maio.

“Ainda que o mercado não tenha voltado aos números de antes da pandemia, os resultados de maio permitem vislumbrar melhora. Outros movimentos reforçam essa expectativa, como a menor dispersão entre os preços de debêntures enviados pelas instituições que fazem parte da nossa amostra de precificação. Isso indica que, de alguma forma, há mais convergência na percepção de preço justo dos papéis”, afirma Hilton Notini, gerente de Preços e Índices da ANBIMA. Essas informações podem ser acompanhadas diariamente no Relatório de Precificação, que conta com estatísticas agregadas e comparativas de preços, curvas e índices da Associação.

Mercado Secundário

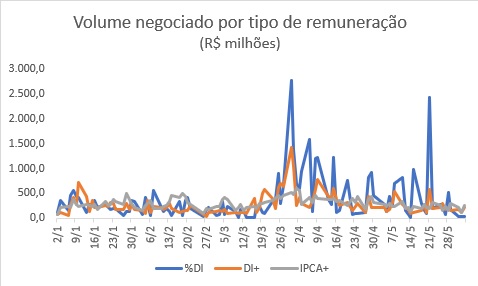

Os resultados dos índices da família IDA em maio acompanham a dinâmica do mercado secundário de debêntures no mês. Após um período de alta volatilidade, impulsionado pelas incertezas do cenário de pandemia, o volume negociado chegou a R$ 24 bilhões em março e a R$ 26,5 bilhões em abril. Em maio, voltou para R$ 17,9 bilhões, um patamar próximo ao observado no início do ano, antes da crise. No período de maior incerteza, os ativos remunerados pelo DI concentram as negociações: entre março e maio ultrapassaram a marca de 70% do total, enquanto nos primeiros dias de junho participam com cerca de metade do volume registrado.

A ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) representa mais de 300 instituições de diversos segmentos. Dentre seus associados, estão bancos comerciais, múltiplos e de investimento, asset managements, corretoras, distribuidoras de valores mobiliários e consultores de investimento. Ao longo de sua história, a Associação construiu um modelo de atuação inovador, exercendo atividades de representação dos interesses do setor; de autorregulação e supervisão voluntária e privada de seus mercados; de distribuição de informações que contribuam para o crescimento sustentável dos mercados financeiro e de capitais; e de educação para profissionais de mercado, investidores e sociedade em geral.